Le notizie sulla scadenza dell’accordo Washington-Riad potrebbero essere false, ma un accordo fondamentale per il successo del dollaro si è eroso

Si dice che le opere di narrativa spesso riescano a trasmettere certe verità meglio di un telegiornale. Questa è forse la luce in cui vedere le notizie circolate di recente su Internet sulla scadenza di un trattato cinquantennale sul “petrodollaro” tra gli Stati Uniti e l’Arabia Saudita.

L'accordo è una finzione. Le notizie false sembrano aver avuto origine in India o nel torbido groviglio di siti Web destinati agli investitori in criptovalute. C’era un accordo ufficiale tra gli Stati Uniti e l’Arabia Saudita firmato nel giugno del 1974 e un altro, segreto, raggiunto più tardi quello stesso anno, secondo il quale ai Sauditi venivano promessi aiuti militari in cambio del riciclaggio dei proventi del petrolio nei titoli del Tesoro degli Stati Uniti. L’accordo secondo il quale Riyadh avrebbe venduto il suo petrolio in dollari era informale e non prevedeva una data di scadenza. Il sistema del petrodollaro, come lo abbiamo conosciuto, è cresciuto in gran parte in modo organico.

Tuttavia, questa finzione indica una verità di fondo: il petrodollaro è entrato in un lungo crepuscolo da cui non ci sarà ritorno. Nessun altro accordo economico ha fatto di più per garantire la preminenza americana nell'ultimo mezzo secolo. Eppure, nella sua essenza, ha rappresentato un implicito sostegno petrolifero al dollaro che sarebbe stato mantenuto. Per prendere in prestito un'idea originariamente espressa dall'analista finanziario Luke Gromen, è in ultima analisi l'incapacità e la riluttanza dell'America a mantenere questo sostegno che sta gradualmente condannando il sistema.

Si dice che le opere di narrativa spesso riescano a trasmettere certe verità meglio di un telegiornale. Questa è forse la luce in cui vedere le notizie circolate di recente su Internet sulla scadenza di un trattato cinquantennale sul “petrodollaro” tra gli Stati Uniti e l’Arabia Saudita.

L'accordo è una finzione. Le notizie false sembrano aver avuto origine in India o nel torbido groviglio di siti Web destinati agli investitori in criptovalute. C’era un accordo ufficiale tra gli Stati Uniti e l’Arabia Saudita firmato nel giugno del 1974 e un altro, segreto, raggiunto più tardi quello stesso anno, secondo il quale ai Sauditi venivano promessi aiuti militari in cambio del riciclaggio dei proventi del petrolio nei titoli del Tesoro degli Stati Uniti. L’accordo secondo il quale Riyadh avrebbe venduto il suo petrolio in dollari era informale e non prevedeva una data di scadenza. Il sistema del petrodollaro, come lo abbiamo conosciuto, è cresciuto in gran parte in modo organico.

Tuttavia, questa finzione indica una verità di fondo: il petrodollaro è entrato in un lungo crepuscolo da cui non ci sarà ritorno. Nessun altro accordo economico ha fatto di più per garantire la preminenza americana nell'ultimo mezzo secolo. Eppure, nella sua essenza, ha rappresentato un implicito sostegno petrolifero al dollaro che sarebbe stato mantenuto. Per prendere in prestito un'idea originariamente espressa dall'analista finanziario Luke Gromen, è in ultima analisi l'incapacità e la riluttanza dell'America a mantenere questo sostegno che sta gradualmente condannando il sistema.

Origini del petrodollaro

Quando gli Stati Uniti abbandonarono l’ancoraggio del dollaro all’oro nel 1971, ponendo così fine agli accordi di Bretton Woods, il sistema finanziario internazionale fu gettato nel caos. Ciò che ne seguì fu un periodo turbolento di elevata inflazione e importanti aggiustamenti alla nuova realtà delle valute fluttuanti. Svincolato anche dalla pretesa di una copertura in oro, il dollaro si svalutò sorprendentemente e l’inflazione diventò dilagante. Nell’estate del 1973 aveva perso un quinto del suo valore rispetto alle altre principali valute.

Ciò avrebbe dovuto segnare la fine dei due decenni e mezzo di primato del dollaro nel dopoguerra. Eppure è accaduta una cosa piuttosto strana: il ruolo del dollaro come valuta di riserva e principale strumento commerciale non ha fatto altro che espandersi. Il motivo è che gli americani riuscirono a orientare il commercio del petrolio verso i dollari, a cominciare dai sauditi nel 1974 e subito dopo estendendosi a tutta l’OPEC. Ciò stabilì di fatto una copertura di materie prime per il dollaro. Poiché il mercato del petrolio è molto più grande del mercato dell’oro, in realtà ha dato al dollaro una portata ancora maggiore.

In cambio dell'accordo di vendere il proprio petrolio in dollari, l'Arabia Saudita divenne un protettorato dell'esercito statunitense. Molti hanno visto questo accordo come un'offerta "che non puoi rifiutare" alla maniera del Padrino per i sauditi. Dopo tutto, il Segretario di Stato Henry Kissinger e il Segretario alla Difesa James Schlesinger attirarono notevole attenzione all'inizio del 1975 rifiutandosi di escludere la possibilità di impossessarsi di giacimenti petroliferi stranieri usando la forza militare in caso di "strangolamento" dell'Occidente da parte dei paesi produttori di petrolio. Sebbene l'accordo petrolifero tra Stati Uniti e Arabia Saudita sia precedente a queste osservazioni, non è esagerato immaginare che il Regno considerasse l'adesione agli Stati Uniti una mossa più sicura che aspettare di scoprire come sarebbe stata definita la parola "strangolamento" .

Probabilmente è stata una buona scommessa. Molte cose sono emerse in Arabia Saudita nel mezzo secolo successivo, ma una cosa che non è assolutamente accaduta è stata una rivoluzione colorata o un’operazione di cambio di regime da parte degli Stati Uniti.

Il sostegno de facto al petrolio e l’eccezione che ha confermato la regola

Il dollaro passò così dall'essere agganciato all'oro sotto Bretton Woods all'essere sostenuto ufficiosamente dal petrolio. E in effetti, dopo lo shock del 1973-74, il petrolio fu scambiato in un intervallo notevolmente stabile di circa $ 15-30/barile per i successivi 30 anni. Questa notevole stabilità è al centro del successo dell'accordo del petrodollaro. C'era un'importante eccezione a questa stabilità, ma anche questa finì solo per rafforzare il sistema.

L'eccezione è lo shock petrolifero del 1978-79, innescato dalla Rivoluzione iraniana, quando il petrolio salì ben oltre il limite superiore di questo intervallo. Ciò coincise con (e in parte causò) una profonda crisi del dollaro e un'inflazione impetuosa negli Stati Uniti. Fu in questo periodo che il presidente della Fed Paul Volcker intraprese la sua famosa serie di aggressivi aumenti dei tassi.

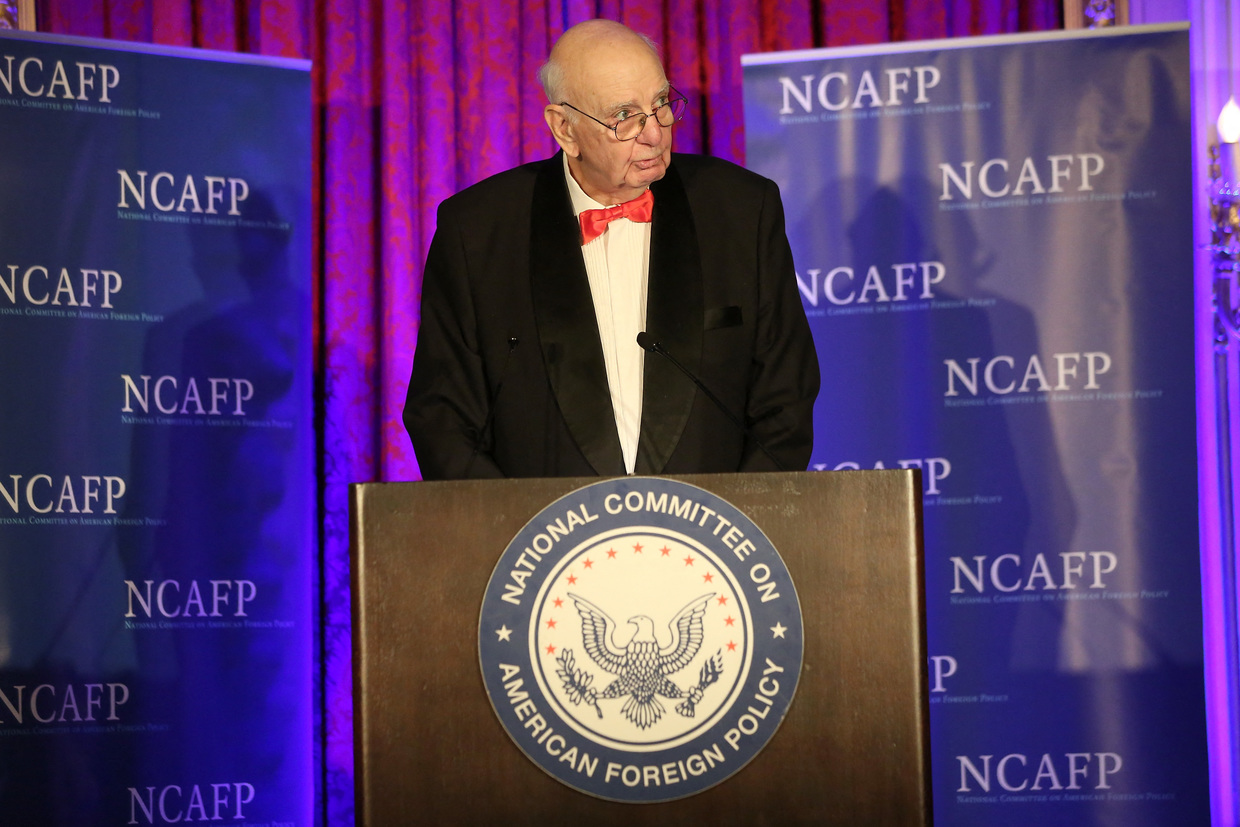

|

| Il co-presidente onorario Paul A. Volcker parla sul palco alla cena di gala del National Committee On American Foreign Policy 2016 il 19 ottobre 2016 a New York City. © Cindy Ord / GETTY IMAGES NORTH AMERICA / Getty Images tramite AFP |

La dura medicina di Volcker mirava a spezzare la schiena alla peggiore inflazione statunitense della storia, ma non meno importante è stato l’effetto che ha avuto sul rafforzamento della indebolita credibilità del dollaro. Un articolo dell’epoca del New York Times lamentava che le mosse del presidente della Fed “chiariscono che le considerazioni internazionali, e in particolare la difesa del dollaro, stanno ora influenzando la politica economica americana ad un livello senza precedenti nel dopoguerra”. In altre parole, Volcker veniva accusato di dare priorità al funzionamento del sistema del dollaro rispetto a considerazioni interne.

È importante non impantanarsi troppo nel districare causa ed effetto qui, o nel cercare nelle azioni di Volcker un'esplicita angolazione petrodollaro. Il mercato del petrolio in quegli anni stava rispondendo a una serie di fattori, e non era affatto in potere della Fed gestirlo. Né Volcker stava esplicitamente cercando di farlo. Ma era molto consapevole del dolore che gli alti prezzi del greggio causavano agli importatori di petrolio e della minaccia alla stabilità del sistema che rappresentavano.

L'azione decisiva di Volcker ha ripristinato il dollaro come valuta preferita al mondo, e il biglietto verde più forte ha contribuito a mantenere il petrolio più economico in biglietto verde rispetto ad altre valute. Ancora più importante, tuttavia, è stata creata la percezione che gli Stati Uniti fossero disposti a sottoporre la propria economia alla sofferenza (Volcker ha sottoposto gli Stati Uniti a due recessioni punitive) al fine di preservare il valore del dollaro per tutti gli attori globali che detengono o effettuano transazioni in dollari.

I prezzi del petrolio crollarono all'inizio degli anni '80 e rimasero sostanzialmente nella fascia dei 15-30 dollari per i successivi venti anni circa. Gran parte di ciò ha avuto a che fare con l’arrivo online di nuove importanti fonti di petrolio, come il Mare del Nord, l’Alaska e il Messico. Tuttavia, il punto è che il dollaro ha conservato il suo valore rispetto al petrolio. Non importa nemmeno quanto di questo sia un effettivo risultato della politica statunitense e quanto sia solo una confluenza di circostanze favorevoli. Ciò che conta è che il dollaro era considerato equivalente al petrolio, e gli anni di Volcker avevano creato l’impressione che gli Stati Uniti lo avrebbero effettivamente difeso in un momento di crisi e lo avrebbero gestito equamente. Ciò ha reso il possesso di dollari (o titoli del Tesoro americano) una proposta ragionevole per tutti.

Un intervallo di 30 anni si interrompe e il resto è storia

Avanzando rapidamente fino al 2003, il prezzo del petrolio iniziò una lunga e costante ascesa. Ciò è in gran parte attribuibile alla crescente domanda cinese e alla realtà geologica secondo cui molti dei principali giacimenti esistenti del mondo stavano raggiungendo il picco e cominciavano a girare, il che significa che il petrolio facile da estrarre stava diventando scarso (è più accurato pensare al picco “a buon mercato” Il dollaro si è indebolito sostanzialmente anche rispetto alle altre principali valute nel periodo 2003-2008, una circostanza che secondo l’economista Steve Hanke ha causato il 50% dell’impennata del prezzo del petrolio durante quel periodo.

È importante notare che quando il petrolio si è mosso verso la cima del suo intervallo di 30 anni, non si è fermato. Nei due anni successivi, i prezzi del petrolio sarebbero aumentati costantemente prima di raggiungere il picco di 145 $ al barile nel luglio 2008. Di nuovo, un altro modo di pensare a questo è un calo del valore del dollaro rispetto al petrolio, uno sviluppo inquietante per coloro che detengono dollari e acquistano petrolio.

Questo è il momento in cui una crepa fatale è apparsa nelle fondamenta dell'edificio del petrodollaro. Con il petrolio in aumento e il dollaro debole, dove poteva arrivare un nuovo spavaldo Paul Volcker per inasprire la politica, rafforzare il dollaro a qualsiasi costo e preservare il suo implicito sostegno al petrolio? La risposta: da nessuna parte. In realtà, è successo esattamente il contrario. Durante il periodo cruciale in cui il greggio stava salendo nel 2007 e all'inizio del 2008, gli Stati Uniti hanno effettivamente tagliato i tassi di interesse in risposta a un'economia in indebolimento, esacerbando così il problema.

Luke Gromen ritiene che questo episodio abbia causato un'importante epifania per molte nazioni che avevano accumulato riserve di valuta estera nella convinzione che il dollaro avrebbe continuato a essere gestito in modo da essere valido quanto l'oro per il petrolio e che gli Stati Uniti non avrebbero perseguito politiche che avrebbero avuto l'effetto di impoverire gli importatori di energia.

A peggiorare ulteriormente le cose è stato il diluvio di salvataggi e trilioni di dollari in quantitative easing in seguito alla crisi finanziaria del 2008-09, che ha contribuito a far credere che gli Stati Uniti non avrebbero risparmiato alcuno sforzo per stabilizzare il proprio sistema bancario difettoso, al diavolo il dollaro. Era anche diventato evidente che l'economia statunitense era ormai troppo finanziarizzata e troppo indebitata per sopportare un trattamento alla Volcker.

Ora, bisogna notare che i prezzi del petrolio sono crollati nel 2009 e il dollaro si è rafforzato (perversamente) durante la crisi finanziaria globale. Ma questo è dovuto direttamente alla carneficina economica causata dal crollo stesso e dalla recessione che ne è seguita. Nessuno ha confuso Ben Bernanke con Paul Volcker.

|

| Il presidente del Consiglio della Federal Reserve Ben Bernanke parla durante una conferenza stampa dopo una riunione del Federal Open Market Committee (FOMC) il 18 dicembre 2013 presso la Federal Reserve a Washington, DC. © Alex Wong / Getty Images |

È importante non cercare in nessuna oscillazione del dollaro o del greggio un'affermazione o una confutazione dell'idea di un sostegno del petrolio al biglietto verde. Ciò che è fondamentale comprendere è che, a partire dalla metà degli anni 2000, con la rincorsa del petrolio sopra descritta, la promessa implicita del sistema del petrodollaro cominciò a crollare. Da allora questo crollo è andato avanti.

La Cina vuole stampare yuan per il petrolio; gli Stati Uniti obbligano inavvertitamente

Un paese che ha notato per primo il declino della credibilità del dollaro è la Cina. Pochi giorni dopo che il presidente della Fed Ben Bernanke ha annunciato la più grande scappatella di stampa di denaro della storia, nel marzo 2009, il capo della Banca Popolare Cinese ha pubblicato un white paper dal titolo audace intitolato "Riforma del sistema monetario internazionale", chiedendo un asset di riserva neutrale per sostituire il sistema incentrato sul dollaro.

Negli anni successivi, la Cina, il più grande importatore di petrolio al mondo, ha reso chiaro il suo desiderio di poter acquistare petrolio utilizzando la propria valuta. Ha anche ridotto l'acquisto di titoli del Tesoro USA e ha iniziato ad acquistare oro a un ritmo vertiginoso, entrambi chiari voti di sfiducia nel dollaro.

Molti interpretano queste mosse in termini eccessivamente geopolitici, come il desiderio di Pechino di mostrare i muscoli e indebolire il mondo unipolare guidato dagli Stati Uniti per il suo stesso bene. Tuttavia, è importante capire che per i cinesi, che sono short sul petrolio e long sui Treasury USA, questa è una questione di sicurezza nazionale. Affidarsi a una valuta che si svaluta di giorno in giorno e supervisionata da un egemone sempre più belligerante e in declino per acquistare la merce più critica dell'economia moderna, la cui traiettoria complessiva dei prezzi è in rialzo, non è una soluzione.

La Cina ha introdotto contratti petroliferi al prezzo di yuan nel 2018 come parte dello sforzo per rendere la sua valuta commerciabile a livello globale. Anche se inizialmente questo non ha intaccato molto il dominio del dollaro sul mercato petrolifero, ha mostrato dove era diretta Pechino. Ciò che ha fatto muovere l’ago della bilancia è stato il conflitto in Ucraina – o meglio, la folle reazione di Washington ad esso. E qui arriviamo al punto d’incontro tra una tendenza economica profondamente radicata e un punto critico geopolitico.

Con Mosca limitata dalle sanzioni su dove poteva commercializzare il suo petrolio, la Cina ha aumentato significativamente gli acquisti di greggio russo scontato, con regolamento in yuan. Il leggendario analista Zoltan Pozsar ha definito questo sviluppo "tramonto per il petrodollaro... e alba per il petroyuan".

Va oltre la Cina. Il gruppo BRICS nel suo insieme ha, come obiettivo dichiarato, l’aumento del commercio in valute locali, un obiettivo che è diventato urgente alla luce dell’uso capriccioso e prepotente delle sanzioni da parte di Washington. L’India, il terzo importatore e consumatore di petrolio al mondo, è diventata il più grande acquirente di greggio russo trasportato via mare dal 2022, pagando il greggio russo in rupie, dirham e yuan. Man mano che il gruppo BRICS si consolida e nuove infrastrutture finanziarie e reti commerciali si uniscono, il commercio di petrolio senza dollari non potrà che crescere.

Nel gennaio 2023, l'Arabia Saudita ha persino dichiarato apertamente di essere disposta a vendere petrolio in valute diverse dal dollaro, il primo riconoscimento pubblico di ciò che era stato fonte di speculazione per anni. Nel novembre di quell'anno, il Regno ha siglato un accordo di swap valutario con la Cina, un precursore sicuro dei piani per fare affari futuri in valute locali.

L’accordo del petrodollaro è stato molto positivo per i sauditi e storicamente non hanno mostrato un grande desiderio di rinunciarvi. Senza dubbio a ciò contribuisce una certa esitazione a rompere con gli americani. Le cose non tendono a finire bene per la leadership dei paesi produttori di petrolio che smettono di seguire gli ordini degli Stati Uniti. Eppure i tempi stanno cambiando e Riyadh sembra intuirlo.

|

| Il presidente degli Stati Uniti Joe Biden (a sinistra) incontra il principe ereditario saudita Mohammed bin Salman (a destra) al Palazzo Reale di Alsalam a Jeddah, Arabia Saudita, il 15 luglio 2022. © Royal Court of Saudi Arabia / Anadolu Agency tramite Getty Images |

Siamo ormai abituati alla proliferazione di valute non garantite, quindi è difficile apprezzare quanto fosse insolito l'accordo del petrodollaro per un mondo da tempo abituato a gestire una qualche forma di gold standard. Una cosa è che un governo insista affinché una valuta venga accettata entro i propri confini, ma proporre che un altro paese si separi da beni reali, come il petrolio, per denaro garantito da assolutamente nulla sarebbe stato difficile da vendere in epoche passate. Eppure gli Stati Uniti sono riusciti a fare questo e altro ancora.

Ma un simile accordo non sarebbe mai stato sostenibile per così tanto tempo, più a lungo di quanto durarono gli accordi di Bretton Woods sostenuti dall’oro, basandosi solo sul potere militare e sugli accordi segreti di cabale di diplomatici.

Mentre Washington ha sempre agito con un certo senso di impunità, credendo che non esistesse alcuna valida alternativa al dollaro, per l’età d’oro del petrodollaro, durata diversi decenni, c’era almeno una giustificazione economica. Ha funzionato abbastanza bene per il resto del mondo che, fino a poco tempo fa, non è emerso alcun blocco importante che si opponesse. C'era anche la lunga ombra di Paul Volcker a dargli credibilità.

Tuttavia, proprio come nel 1971 gli Stati Uniti rinnegarono il loro obbligo di convertire i dollari in oro, in seguito rinnegarono il loro obbligo implicito di mantenere il valore del dollaro rispetto al petrolio. Da allora, Washington ha abbandonato ogni parvenza di restrizione fiscale e ogni pretesa di gestire il dollaro nel migliore interesse di tutti. Invece, ora brandisce il biglietto verde come un’arma nel disperato tentativo di annullare gli stessi eventi che ha contribuito a mettere in moto non preservando in primo luogo l’integrità della valuta.

Gli USA ora stanno lottando per mantenere tutti i benefici di questo sistema corrotto, responsabilità per la quale non sono né attrezzati né disposti ad assumersi ulteriormente. Se il dollaro non è agganciato all'oro e non è nemmeno implicitamente sostenuto dal petrolio, e Washington non ne preserva l'integrità, allora non è all'altezza del compito di facilitare il commercio di risorse critiche. Un sistema così profondamente radicato come il petrodollaro non scomparirà da un giorno all'altro, ma quando le sue fondamenta economiche si saranno erose, potrà essere mantenuto per un certo periodo solo con fanfaronate e fumo negli occhi.

Nessun commento:

Posta un commento